La taxe sur les locaux professionnels est déterminée selon les surfaces (commerciale, réserve, dock) qui devront être indiquées lors de l'inscription au RIDET. Une simulation peut être demandée en se présentant au CIS de la DSF, Hôtel des Impôts - 13 rue de la Somme - Nouméa.

Questions fréquentes

160 résultat(s)

A quelles conditions de fond doit répondre un contrat pour être qualifié de retraite ?

Le contrat doit répondre aux conditions fixées par l’article Lp 97 :

1/ Il doit avoir acquis date certaine par l’accomplissement de la formalité de l’enregistrement

2/ Les conditions générales du contrat doivent exclure toute possibilité de versement de capital au terme et toute valeur de rachat (pas de possibilité de modification par avenant)

3/ Le versement des prestations, au plus tôt à l’âge de 55 ans, doit être réservé uniquement aux bénéficiaires suivants :

- le souscripteur lui-même

- son conjoint ou partenaire non séparé de fait ou judiciairement

- ses enfants mineurs ou handicapés sans limite d’âge, ce qui exclut les héritiers

A quel taux est la CCS ?

Pour les revenus d'activité, le taux est de 2% à compter du 01/07/2022.

Pour les revenus de remplacement et de solidarité, le taux est de 1.3% à compter du 01/10/2021.

Pour les revenus du patrimoine, le taux est de 2.6% à compter du 01/01/2022 puis 4% à compter du 01/01/2023.

Pour les produits d'épargne et de placement, le taux est de 4% à compter du 01/07/2022.

Pour les produits des jeux, le taux est de 4% à compter du 01/07/2022.

Pour les produits de valeurs mobilières, le taux est de 4% à compter du 01/07/2022.

Combien d'activités puis-je cumuler ?

Il n'y a pas de limitations, vous serez imposé sur l'activité dont la patente sera la plus chère (qu'elle soit principale ou secondaire).

Comment déduire les salaires et la sous-traitance ?

Les salaires nets annuels congès, primes, indemnités et avantages en argent et en nature, hors cotisations sociales.

Le dépôt de la déclaration nominative des salaires (DNS) est obligatoire.

La sous-traitance : le montant TTC est à ajouter à celui des salaires déclarés.

Comment doit s’établir une facture ?

La facture doit mentionner :

- une date,

- un numéro de facturation,

- le numéro RIDET du prestataire,

- sa dénomination,

- l’adresse du prestataire et du bénéficiaire,

- la date de l’opération,

- la nature exacte de la prestation,

- et les modalités éventuelles de calcul de la base imposable.

De plus, la facture ou document doit faire apparaître distinctement :

- la base d’imposition hors taxe

- le taux et le montant de la taxe correspondante

- la mention d'une exonération, le cas échéant

Apparaît enfin le montant total (base + TGC) à la fin de la facture.

Comment est appliqué l'IRVM à compter du 1er janvier 2015 ?

Pour les distributions officielles : distributions décidées à compter du 1er janvier 2015.

Revenus réputés distribués : bénéfices comptables à compter du 1er janvier 2015.

Comment est calculée la licence ?

Le droit de licence est déterminé d'après la nature et l'importance du commerce ou d'après la localité ou la zone où il est exercé.

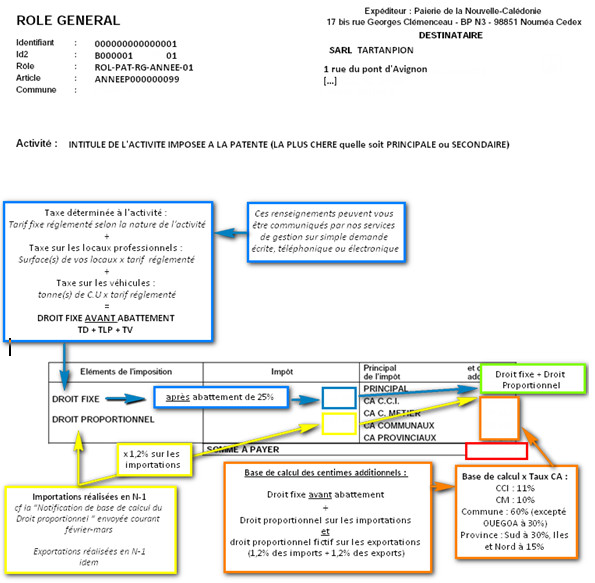

Comment est calculé le droit proportionnel ?

Le droit proportionnel concerne toutes les importations de marchandises, matériaux, matériels d’équipement, destinés ou non à la revente, sur la base de leur valeur CAF en douane.

Il s’ajoute au droit fixe et son taux est de 1,2%.

La base de calcul* s'applique sur le montant d'importation transmis par la Douane.

Le calcul se détaille comme suit :

DP = (Montant des Importations X 1,2%) + Pourcentage Centimes additionnels X (Montant des Importations X 1,2%)

Chaque année la Direction des Services Fiscaux fait savoir le montant des importations qui servira de base de calcul au droit proportionnel, la société dispose alors d’un délai de 20 jours pour vérifier le détail de cette base par simple demande par téléphone ou par mél.

*RQ : ne sont pas repris pour l'assiette du droit proportionnel les exportations, sauf pour le calcul des centimes additionnels sur la base d'un droit proportionnel fictif.

Comment est déterminé mon bénéfice imposable au forfait ?

Pour les BIC (Bénéfices Industriels et Commerciaux) :

Le bénéfice forfaitaire est calculé à partir de la formule suivante :

Bénéfice forfaitaire = C.A. - (A + S)

2

dans laquelle :

- C.A. est le chiffre d’affaires tel que défini à l’article 74 du code des impôts ;

- A est le montant des achats annuels de marchandises destinées à être revendues en l’état, de matières premières destinées à être incorporées aux produits fabriqués ou de matières consommables qui s’intègrent par leur consommation d’une manière indirecte à la fabrication ou à l’exploitation ;

- S est le montant des salaires annuels versés tels que définis à l’article 153-I ainsi que les sommes versées aux entreprises sous-traitantes.

Pour les BA (Bénéfices Agricoles) :

Le bénéfice forfaitaire est égal à un sixième (1/6) du chiffre d’affaires des exploitations.

Pour les BNC (Bénéfices Non Commerciaux) :

Pour les contribuables dont les recettes annuelles n’excèdent pas la limite de 7.500.000 francs, le bénéfice déterminé forfaitairement est égal aux deux tiers desdites recettes.

Comment le BA determiné forfaitairement est-il calculé ?

CA (recettes encaissées) / 6 – cotisations sociales de l’exploitant

Comment le prix de la patente est-il déterminé?

La patente est un impôt qui se compose en 3 parties :

- le droit fixe est défini selon l’activité exercée, ainsi que des renseignements techniques déclarés par l’entreprise c’est-à-dire véhicules, surfaces, nombre de salariés

- le droit proportionnel correspond à 1,2% du montant des importations et/ou exportations de l’entreprise

- et les centimes additionnels (votés par les communes, provinces et chambres consulaires).

Comment mon bénéfice imposable au BNC est-il calculé selon le régime du forfait ?

(recettes x 2) – cotisations sociales personnelles

3

Dans le cadre de la création d’entreprise, quels sont les impôts applicables à compter du 01/01/2015 ?

Pour toutes les entreprises (individuelles ou de capitaux) :

- la patente, impôt appliqué sur l’activité exercée (et non le chiffre d’affaires),

- la taxe de solidarité sur les services (TSS), applicable aux activités de prestations de service dont le taux est de 5%,

- la licence pour les activités d'importateurs et/ou de débit de boissons,

- l’impôt sur les revenus de valeurs mobilières (IRVM),

- la contribution calédonienne de solidarité (CCS) applicable sur les produits de valeurs mobilières, d'épargne, de placement et des jeux,

- la taxe de consommation intérieure (TCI) sur les boissons alcooliques et à base d'alcool, de fabrication locale,

- la taxe sur les opérations financières (TOF) qui s'appliquent sur les produits perçus par les banques et les établissements financiers,

- la taxe provinciale sur les nuitées des établissements hôteliers pour les établissements hôtelier (TNH),

- la taxe sur les jeux et spectacles.

Concernant les entreprises individuelles :

- l’impôt sur le revenu (IR), appliqué sur le montant des revenus déclarés par une entreprise,

- la contribution exceptionnelle de solidarité (CES), appliquée sur le bénéfice imposable des entreprise, au taux de 0,75%.

Concernant les sociétés de capitaux ou ayant opté à l’impôt sur les sociétés :

- l’impôt sur les sociétés (IS), appliqué sur le résultat fiscal calculé après retraitement fiscal du bénéfice ou de la perte comptable, par la société,

- la contribution Sociale additionnelle (CSA), calculée par tranche sur le bénéfice fiscal imposable supérieur à 200 millions des sociétés,

- la taxe sur les conventions d'assurance (TCA).

Cette liste n'étant pas limitative.

Dans le cas où j’exerce plusieurs activités qui dépendent de différentes catégories et/ou régime de revenus, comment dois-je déclarer ?

Il convient de distinguer le chiffre d’affaires et les charges afférentes à chaque catégorie de bénéfices.

Pour chaque activité, il faut déterminer quel régime d’imposition est applicable et remplir les déclarations correspondantes.

Dans l'hypothèse de l'exercice d'activités mixtes pratiquées de manière équivalente : les résultats des opérations "accessoires" constituant le simple prolongement de l'activité principale d'une entreprise sont déterminés selon les règles applicables à la catégorie de revenu dont relève cette activité.

Dans quelle commune suis-je imposé ?

Dans la commune où se situe l’activité retenue pour le calcul de la patente.

Dans quelles conditions les cotisations des contrats retraite peuvent-elles être déduites ?

1/ au titre de l’article 128 d) : cet article vise les contrats souscrits volontairement à titre personnel. Les versements peuvent être déduits uniquement s’ils ont été payés par le contribuable dans la limite du plafond CAFAT défini à l’article Lp 97.

2/ au titre de l’article Lp 97 A/ : cette déduction concerne uniquement les salariés et les gérants majoritaires lorsque la société a souscrit un contrat collectif. Il s’agit des contrats retraite non prévus par la loi mais souscrits volontairement par l’employeur et rendus obligatoires pour le salarié ou gérant : ce sont les contrats d’assurance-groupe.

La déduction est possible tant que le total des versements effectués dans le cadre des régimes légaux (PP + PS) et contrat d’assurance-groupe n’excède pas le plafond CAFAT.

Sinon, réintégration de l’excédent versé dans le cadre de l’assurance-groupe de la PP et la PS est non déductible.

3/ au titre de l’article Lp 123 : l’article Lp 123 concerne les BIC, BNC, BA ainsi que les gérants majoritaires de sociétés affiliés au seul RUAMM qui ne bénéficient pas du régime retraite de la CAFAT.

Ils peuvent alors souscrire à titre personnel un contrat de retraite et les cotisations versées sont déductibles des bénéfices imposables ou rémunérations dans la limite de 10 fois le salaire plafond de la CAFAT (lignes OD/OE pour les gérants majoritaires).

En ce qui concerne les gérants majoritaires, dans le cas où c’est la société qui s’acquitte des cotisations au lieu et place de son gérant, il s’agit d’un avantage en argent imposable. Le gérant ne peut alors plus déduire à titre personnel les cotisations qu’il n’a pas payées.

NB : pour la déduction des cotisations, le plafond CAFAT s’apprécie personnellement dans le cas d’un couple de gérants majoritaires (lignes OD/OE).

En cas de cessation d’activité en cours d’année, l’impôt dû est-il proratisé au nombre de mois pendant lesquels l’activité a été exercée ?

La patente est établie pour l’année civile.

En cas de cessation en cours d’année, la contribution des patentes est due pour l’année entière sans possibilité de proratisation.

Cependant si la cessation est involontaire suite à une liquidation judiciaire ou un décès, la patente sera établie au prorata de la "cessation" jusqu'au premier du mois suivant suivant la date de l'évènement.

En qualité de gérant de société, où dans ma déclaration de revenus dois-je déclarer mes rémunérations de gérance ?

La rémunération de gérance est assimilée à un salaire, elle est à reporter en traitements et salaires (lignes NA, NB ou NC) de la déclaration des revenus), augmentée des éventuels avantages en argent et en nature..